Według zarządu Netii akwizycje tych dwóch firm ułatwią dalszą konsolidację telekomunikacyjnego rynku stacjonarnego.

– W porównaniu z zyskami nasze zadłużenie będzie na tyle małe, że daje nam możliwość myślenia o kolejnych akwizycjach. TK Telekom rozesłał swoje memoranda informacyjne. Będziemy się przyglądać tej spółce. Są nieoficjalne informacje, że PGE ponownie wystawi Exatel na sprzedaż, choć sądzę, że stanie się to raczej w przyszłym roku. Mielibyśmy potencjał, aby kupić obie te firmy – mówił Mirosław Godlewski, prezes Netii. Według niego spółka nie interesuje się natomiast sieciami kablowymi. Powód, to wysokie wyceny kablówek i brak perspektyw na korzyści, na które Netia liczy w przypadku przejęć operatorów o infrastrukturze tego samego typu.

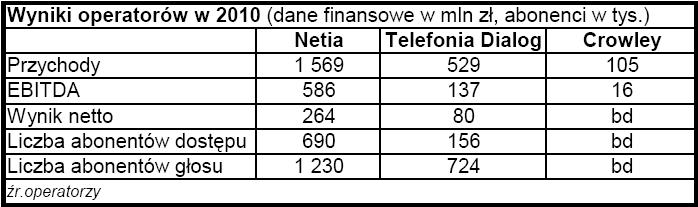

Póki co giełdowa spółka musi domknąć uzgodnione w czwartek przejęcia Dialogu (od KGHM) i Crowleya. Potrzebuje na to zgody Urzędu Ochrony Konkurencji i Konsumentów. – Sądzimy, że stanie się to w ciągu 3-4 miesięcy – ocenił Mirosław Godlewski.

– Podpisaliśmy umowy przejęć w biurowcu Metropolitan, w dwóch różnych kancelariach, między którymi krążyli przez ostatnie dwa tygodnie nasi kluczowi ludzie odpowiedzialni za przejęcia: Tom Ruhan i John Eastick – opowiadał dziennikarzom prezes. Za Dialog Netia zapłaci w sumie 974 mln zł (z czego 30 mln zł odsetek liczonych od końca maja br. do momentu zapłaty, wynikających z umowy z KGHM. To koszt swego rodzaju gwarancji, że sytuacja finansowa Dialogu nie ulegnie już zmianie). Za Crowleya – 100 mln zł.

To niemałe kwoty, szczególnie biorąc pod uwagę sytuację na rynkach kapitałowych i bieżące ceny akcji, ale zarząd zapewnił, że po uwzględnieniu potencjalnych korzyści kosztowych szacowanych na 106 mln zł rocznie począwszy od 2013 r., obie transakcje bardzo się Netii opłacą. Dzięki ścisłej współpracy z Dialogiem koszty obu firm mają spaść o minimum 85 mln zł. W przypadku Crowleya – o 21 mln zł.