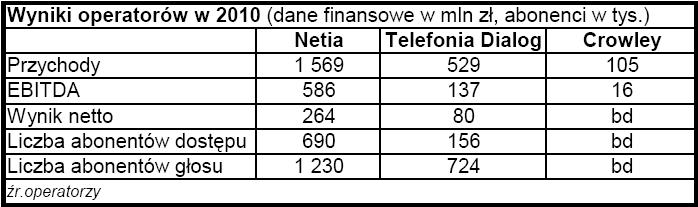

944 mln zł za operatora telefonii stacjonarnej Dialog i 100 mln zł za radiowego operatora dla biznesu Crowley Data Poland zapłaci Netia na mocy podpisanych dziś umów. Synergie możliwe do uzyskania po integracji operatorów sprawiają, że pierwsze oceny analityków są pozytywne.

O uzgodnieniu warunków przejęć i podpisaniu umów Netia, największy alternatywny operator stacjonarny w kraju poinformowała dziś wieczorem. Nie tylko ona. Swój komunikat kierowany do inwestorów wystosował na rynek także KGHM, dotychczasowy właściciel Dialogu. Spółki prowadziły negocjacje od 6 września br.

– Netia oraz spółka KGHM Polska Miedź zawarły w dniu 29 września 2011 r. warunkową zobowiązującą umowę sprzedaży 19,598 mln akcji spółki Telefonia Dialog z siedzibą we Wrocławiu, stanowiących 100 proc. kapitału zakładowego Dialog. (…) Nabycie akcji nastąpi na podstawie umowy rozporządzającej po spełnieniu się warunku zawieszającego – czytamy w komunikacie Netii. Warunek ten, to zgoda Urzędu Ochrony Konkurencji i Konsumentów. Na jej uzyskanie przejmujący ma czas do końca czerwca 2012 r. Jeśli nie zdąży – umowa ulegnie rozwiązaniu. Wraz z Dialogiem Netia przejmuje także jego spółki zależne: Petrotela (płocki operator obsługujący grupę PKN Orlen) i Avista Media – centrum obsługi klienta.

Zgodnie z nią cena sprzedaży akcji Dialogu wyniesie 944 miliony zł, z czego 890 mln zł, to cena za tzw. „wartość przedsiębiorstwa”, a 54 mln zł, to równowartość salda środków pieniężnych Dialogu na koniec maja br. 944 mln zł to także równowartość 6,7-krotności EBITDA Dialogu planowanego na ten rok. Ma on wynieść 139 mln zł.

Netia oszacowała wstępnie, że dzięki połączeniu operacyjnemu uda jej się odnotować w ciągu 12-18 miesięcy ponad 80 mln zł korzyści.